أداء قطاع البنوك الكويتية يحقق نموا كبيرا خلال النصف الأول من 2024

بنك وربة يحقق أرباحا بنحو 9.37 مليون دينار خلال النصف الأول من 2024

ذكر تقرير الشال أن قطاع البنوك الكويتية حقق ويشمل 9 بنوك، خلال النصف الأول من العام الحالي نمواً في صافي الأرباح مقارنة بالفترة نفسها من عام 2023، إذ بلغت أرباح النصف الأول 2024 بعد خصم الضرائب وحقوق الأقلية نحو 845.8 مليون دينار كويتي، بارتفاع مقداره 32.5 مليون دينار كويتي أو ما نسبته 4.0%، مقارنة بنحو 813.3 مليون دينار كويتي للفترة ذاتها من عام 2023. وبلغت أرباح الربع الثاني 2024 نحو 434.8 مليون دينار كويتي مقارنة بنحو 411 مليون دينار كويتي في الربع الأول 2024، أي بارتفاع بقيمة 23.8 مليون دينار كويتي وبنسبة 5.8%. وتشير الأرقام، إلى أن 6 بنوك حققت ارتفاعاً في مستوى أرباحها، مقابل 3 بنوك حققت انخفاضاً مقارنة مع الفترة ذاتها من العام الماضي.

وبلغت قيمة إجمالي المخصصات التي احتجزتها البنوك خلال النصف الأول من عام 2024 نحو 121.3 مليون دينار كويتي مقارنة بنحو 132.3 مليون دينار كويتي، أي انخفضت بنحو 11 مليون دينار كويتي أو بنحو -8.3%، ويظل أداء جيد ضمن وضع بيئتي الاقتصاد المحلي والعالمي غير المؤاليتين.

وبلغت أرباح البنوك التقليدية وعددها خمسة بنوك نحو 433.6 مليون دينار كويتي، مثلت نحو 51.3% من إجمالي صافي أرباح البنوك التسعة، ومرتفعة بنحو 2.7% مقارنة مع النصف الأول من عام 2023. بينما كان نصيب البنوك الإسلامية نحو 412.2 مليون دينار كويتي ومثلت نحو 48.7% من إجمالي صافي أرباح البنوك التسعة ومرتفعة بنحو 5.5% عن مستواها في النصف الأول من العام السابق.

وبلغ مضاعف السعر إلى الربحية (P/E) لقطاع البنوك محسوباً على أساس سنوي نحو 14.9 مرة مقارنة بنحو15.8مرة للفترة نفسها من العام الفائت (أي تحسن). وبلغ العائد على إجمالي الأصول المحسوب على أساس سنوي نحو 1.4% في نهاية الفترتين. بينما انخفض معدل العائد على حقوق الملكية إلى نحو 12.3% مقابل نحو 12.5% للفترة ذاتها من العام الماضي.

وعند المقارنة ما بين أداء البنوك، حقق بيت التمويل الكويتي أعلى مستوى أرباح بين البنوك التسعة ببلوغها نحو 341.2 مليون دينار كويتي (ربحية السهم 20.73 فلس) أو نحو 40.3% من صافي أرباح القطاع المصرفي، بنمو بنحو 2.3% مقارنة مع الفترة ذاتها من عام 2023. وحقق بنك الكويت الوطني ثاني أعلى أرباح بنحو 292.4 مليون دينار كويتي (ربحية السهم 34 فلس) أو نحو 34.6% من صافي أرباح البنوك وبنسبة نمو بنحو 6.2% بالمقارنة مع الفترة نفسها من العام السابق. وبذلك، استحوذ بنكان (بيتك والوطني) على 74.9% من إجمالي أرباح البنوك، ما يرجح أن اقتصاديات الحجم في العمل المصرفي لصالح الكيانات المصرفية الكبرى. ذلك يعني أن المصارف السبعة الأخرى تشاركت في نحو 25.1% من أرباح القطاع، أعلى نسبة مشاركة كانت للبنك التجاري الكويتي بنحو 7.4%، وأدنى نسبة مشاركة كانت لبنك وربة وبنحو 1.1%. وحقق بنك الخليج أكبر انخفاضاً نسبياً في مستوى الأرباح وبنحو -21.3%، يليه البنك التجاري بنسبة -9.4% ومن ثم بنك وربة بنسبة -8.7%.

بنك وربة يحقق أرباحا بنحو 9.37 مليون دينار خلال النصف الأول من 2024

أعلن بنك وربة عن نتائج أعماله للنصف الأول من العام الحالي، والتي تشير إلى أن البنك قد حقق أرباحاً (بعد خصم الضرائب) بلغت نحو 9.37 مليون دينار كويتي مقارنة بنحو 10.26 مليون دينار كويتي للفترة ذاتها من عام 2023، أي بانخفاض مقداره 888 ألف دينار كويتي أو ما نسبته -8.7%. وتحقق ذلك نتيجة ارتفاع جملة المخصصات بقيمة أعلى من ارتفاع الربح التشغيلي للبنك، إذ بلغ ارتفاع الربح التشغيلي نحو 559 ألف دينار كويتي، بينما ارتفعت جملة المخصصات بنحو 1.5 مليون دينار كويتي.

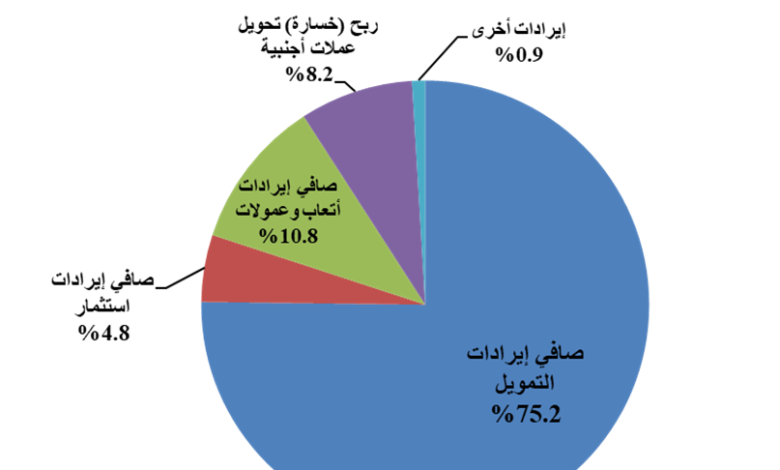

وفي التفاصيل، ارتفع إجمالي الإيرادات التشغيلية بنحو 1.8 مليون دينار كويتي أو بنسبة 5.4%، وصولاً إلى نحو 34.6 مليون دينار كويتي مقارنة مع 32.8 مليون دينار كويتي للفترة نفسها من عام 2023. وتحقق ذلك نتيجة ارتفاع بند صافي إيرادات التمويل بنحو 6.7 مليون دينار كويتي أو بنحو 34.5%،وصولاً إلى نحو 26 مليون دينار كويتي مقارنة مع نحو 19.3 مليون دينار كويتي. وحقق البنك أرباحاً من تحويل عملات أجنبية بقيمة 2.8 مليون دينار كويتي، مقابل خسائر بنحو 143 ألف دينار كويتي حققها في النصف الأول من عام 2023. بينما انخفض بند صافي إيرادات الاستثمار بقيمة 8.9 مليون دينار كويتي وبنسبة -84.2%، ليصل إلى نحو 1.7 مليون دينار كويتي مقابل نحو 10.6 مليون دينار كويتي.

وارتفع إجمالي المصروفات التشغيلية بنحو 1.2 مليون دينار كويتي أو ما نسبته 6.9%، وصولاً إلى نحو 19 مليون دينار كويتي مقارنة مع نحو 17.8 مليون دينار كويتي، وشمل الارتفاع معظم بنود المصروفات التشغيلية. وبلغت نسبة إجمالي المصروفات التشغيلية إلى إجمالي الإيرادات التشغيلية نحو 54.9% بعد أن كانت نحو 54.1%. وارتفعت جملة المخصصات بنحو 1.5 مليون دينار كويتي أو بنسبة 34.2%، كما أسلفنا، لتبلغ نحو 5.8 مليون دينار كويتي مقارنة بالفترة نفسها من العام الفائت عندما بلغت نحو 4.3 مليون دينار كويتي.

وتشير البيانات المالية للبنك إلى أن إجمالي الموجودات سجل ارتفاعاً بلغ قدره 227.9 مليون دينار كويتي ونسبته 4.7% ليصل إلى نحو 5.060 مليار دينار كويتي مقابل نحو 4.832 مليار دينار كويتي في نهاية عام 2023، في حين بلغ ارتفاع إجمالي الموجودات نحو 333.6 مليون دينار كويتي أو ما نسبته 7.1% عند المقارنة بالفترة نفسها من عام 2023 حين بلغ 4.727 مليار دينار كويتي. وارتفع بند مدينو التمويل بنحو 162.5 مليون دينار كويتي أي نحو 4.7%، وصولاً إلى نحو 3.615 مليار دينار كويتي (71.5% من إجمالي الموجودات) مقارنة بنحو 3.452 مليار دينار كويتي (71.5% من إجمالي الموجودات) في نهاية عام 2023، وارتفع بنحو 4.7% أو بنحو 162.4 مليون دينار كويتي مقارنة بنحو 3.453 مليار دينار كويتي (73.1% من إجمالي الموجودات) في الفترة نفسها من عام 2023. وبلغت نسبة إجمالي مدينو تمويل إلى إجمالي الودائع نحو 84.6% مقارنة بنحو 86.8%. وارتفع أيضاً، بند نقد وأرصدة لدى البنوك بقيمة 131.2 مليون دينار كويتي وبنسبة 63.2%، ليصل إلى 339 مليون دينار كويتي (6.7% من إجمالي الموجودات) مقابل 207.8 مليون دينار كويتي (4.3% من إجمالي الموجودات) في نهاية عام 2023، وارتفع بنحو 163.2 مليون دينار كويتي أو بنحو 92.8% مقارنة مع 175.9 مليون دينار كويتي (3.7% من إجمالي الموجودات) للنصف الأول من العام الماضي.

وتشير الأرقام إلى أن مطلوبات البنك (من غير احتساب إجمالي حقوق الملكية) قد سجلت ارتفاعاً بلغت قيمته 221.6 مليون دينار كويتي أي ما نسبته 5.0%، لتصل إلى نحو 4.663 مليار دينار كويتي مقارنة بنحو 4.441 مليار دينار كويتي بنهاية عام 2023. وحققت ارتفاعاً بنحو 315.2 مليون دينار كويتي أي بنسبة 7.2% عند المقارنة بما كان عليه ذلك الإجمالي في نهاية الفترة نفسها من العام الفائت عندما بلغ آنذاك نحو 4.347 مليار دينار كويتي. وبلغت نسبة إجمالي المطلوبات إلى إجمالي الموجودات نحو 92.1% بعد أن كانت نحو 92.0%.

وتشير نتائج تحليل البيانات المالية المحسوبة على أساس سنوي، إلى أن جميع مؤشرات الربحية للبنك قد انخفضت مقارنة مع الفترة نفسها من عام 2023. إذ انخفض العائد على معدل حقوق المساهمين الخاص بمساهميه (ROE) إلى نحو 5.9% مقارنة بنحو 6.8%. وانخفض مؤشر العائد علىمعدل رأسمال البنك (ROC) ليصل إلى 8.8% قياساً بنحو 10.1%. وانخفض أيضاً، مؤشر العائد على معدل موجودات البنك (ROA) إلى نحو 0.4% مقارنة بنحو 0.5%. وكذلك انخفضت ربحية السهم الواحد (EPS)إلى نحو 3.59 فلس مقابل 3.99 فلس للفترة ذاتها من العام السابق. وبلغ مؤشر مضاعف السعر/ ربحية السهم الواحد (P/E) نحو 24.5 ضعف مقارنة بنحو 26.7 ضعف (أي تحسن)، وتحقق ذلك نتيجة انخفاض ربحية السهم الواحد (EPS) بنحو -10.0% مقابل انخفاض أكبر لسعر السهم وبنسبة -17.4%. وبلغ مؤشر مضاعف السعر/ القيمة الدفترية (P/B) نحو 1.2 مرة مقارنة بنحو 1.4 مرة للفترة نفسها من العام السابق.