توقعات ساكسو بنك للربع الثاني من عام 2024: “2024 السنة الضائعة”

أصدر ساكسو بنك، الرائد في مجال التداول والاستثمار عبر الإنترنت، اليوم توقعاته للربع الثاني من عام 2024. حيث يسلط الفريق الاستراتيجي لدى ساكسو بنك الضوء على الأحداث والمؤشرات التي يجب على المستثمرين والمتداولين مراقبتها في الوقت الذي تتوجه فيه الأنظار إلى الانتخابات في دول السوق الرئيسية. كما يستكشف التقرير ما إذا كان هذا التركيز على الانتخابات يحول الانتباه عن الأرقام الفعلية التي تؤثر على الأسواق العالمية.

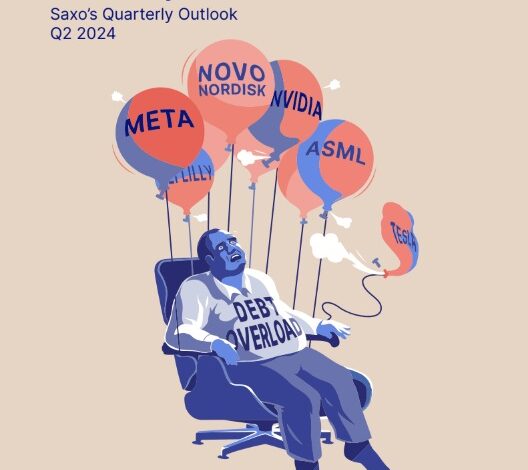

يؤكد ستين جاكوبسن، الرئيس التنفيذي لشؤون الاستثمار في ساكسو بنك في مذكرته الشاملة بعنوان “الانتخابات تتصدر المشهد مع سعي للحفاظ على الاستقرار” أن: “أجواء التفاؤل التي تحيط بالانتخابات والارتفاع الذي تشهده أسواق الأسهم حتى الآن قد طغيا على الحقائق الاقتصادية المقلقة، حيث يستمر الدين في النمو بوتيرة أسرع من الناتج المحلي الإجمالي”.

وفي تعليقه على هذه التوقعات قال داميان هيتشين، الرئيس التنفيذي لمنطقة الشرق الأوسط وشمال إفريقيا في ساكسو بنك: “يعد إدراك التوازن الدقيق بين التفاؤل المرتبط بالانتخابات والواقع الاقتصادي الراهن أمراً بالغ الأهمية. ففي ظل الظروف الاقتصادية الراهنة الدقيقة التي يتجاوز فيها الدين معدلات نمو الناتج المحلي الإجمالي، يصبح من الضروري للمستثمرين البقاء على اطلاع دائم واتباع نهج استراتيجي مدروس لمواجهة تقلبات السوق المحتملة. حيث نسعى، من خلال هذه الرؤية، إلى تزويد المستثمرين في منطقة الشرق الأوسط وشمال إفريقيا بمعلومات قيمة تُمكنهم من اتخاذ قرارات استثمارية مستنيرة والاستفادة من فرص النمو مع إدارة المخاطر بشكل فعال.”

أبرز توقعات ساكسو بنك للربع الثاني من عام 2024:

الدخل الثابت: حافظ على هدوئك، واغتنم الفرصة!

في ظل تباطؤ النشاط الاقتصادي العالمي وتراجع معدلات التضخم، قد تلجأ البنوك المركزية إلى تخفيف سياساتها النقدية الصارمة، وقد يشمل ذلك تخفيض أسعار الفائدة في المستقبل القريب. يقدم هذا السيناريو للمستثمرين فرصة لتحقيق عوائد أفضل من خلال استثمارات الدخل الثابت مع آجال أطول، ولكن يوصى بالحذر بالنسبة للاستثمارات طويلة الأجل جداً بسبب استمرار المخاوف بشأن التضخم.

من المحتمل أن نشهد تباين في السياسات النقدية للدول المتقدمة، خاصة بين الاحتياطي الفيدرالي الأمريكي والبنك المركزي الأوروبي. حيث من المتوقع أن يبدأ الفيدرالي الأمريكي في إبطاء التشديد الكمي بينما قد يسرع البنك المركزي الأوروبي التشديد في يونيو عن طريق البدء بسحب استثماراته في برنامج شراء الأوراق المالية الطارئ نتيجة الجائحة. حيث من المحتمل أن يؤدي هذا التباين إلى زيادة تقلب أسعار الفائدة، خاصة بالنسبة للعائدات ذات الآجال الأطول.

الأسهم: انتعاش قطاع الذكاء الاصطناعي وقطاع صناعة علاجات السمنة يثير التساؤلات حول استدامته

يشهد مجال الاستثمار تحولاً ملحوظاً بدفع من الاهتمام المتزايد بالذكاء الاصطناعي وعلاجات البدانة المبتكرة. أدى هذا الحماس إلى ارتفاع ملحوظ في قيمة شركات مثل إنفيديا ونوفو نورديسك، وهو ما يُشبه إلى حد ما طفرة المضاربة التي شهدتها الأسواق سابقاً.

وفي ظل هذه المضاربة المتنامية إلى جانب تعقيدات المشهد الاقتصادي الحالي، يواجه المستثمرون لحظة محورية تتطلب منهم اتباع نهج أكثر حذراً تجاه الأسهم الأمريكية تحسباً لتصحيحات محتملة في التقييمات.

ويسلط تقرير الأسهم الضوء على تأثير موجة الانتخابات العالمية على التحولات الاستراتيجية في تفضيلات الاستثمار. وتُعد انتخابات الولايات المتحدة المقررة في 5 نوفمبر أهم انتخابات خاصة بالنسبة لأوروبا”. يُبرز هذا التصريح تأثير التوترات الجيوسياسية وحالة عدم اليقين على استراتيجيات الاستثمار، ولا سيما فيما يتعلق بأسهم قطاع الدفاع الأوروبي.

السلع: هل انتهى التصحيح؟

يُظهر سوق السلع الأساسية مؤشرات على التعافي بعد فترة استقرار دامت عاماً، والتي جاءت عقب طفرة نمو كبيرة شهدها السوق بين عامي 2020 و2022. ويأتي هذا الانتعاش المحتمل مدعوماً بتوقعات بخفض أسعار الفائدة من قبل البنوك المركزية الكبرى، مما قد يؤدي إلى تراجع الدولار الأمريكي وتخفيف تكاليف التمويل، وبالتالي تحفيز النمو.

وعلى الرغم من أداء الغاز الطبيعي الضعيف، حيث انخفض سعره بنسبة 25% هذا العام، كان من الممكن أن يشهد مؤشر بلومبيرغ الإجمالي لعائد السلع الأساسية ارتفاعاً لو تم استبعاد هذا القطاع، مما يُشير إلى عوامل خفية تسهم في قوة السوق بشكل عام. حيث يُلاحظ بشكل خاص أن قطاع المعادن، وخاصة الذهب والفضة، قد بدأ بالتعافي بالفعل، مستفيداً من الطلب القوي واحتمالية تحسن الظروف المالية.

ولا تزال النظرة المستقبلية للسلع الأساسية، وخاصة المعادن، إيجابية. كما أن النحاس، الذي يُلقب بـ “ملك المعادن الخضراء”، يسير على طريق النجاح أيضاً، بدعم من الطلب المستقر واحتمال حدوث اضطراب في الإمدادات.

ومن الممكن أن تؤدي انخفاض تكاليف التمويل وإجراءات الدعم الاقتصادي في أماكن مثل الصين إلى تعزيز سوق بعض المعادن الصناعية، مما يمهد الطريق لانتعاش أوسع لسوق السلع.

العملات: سباق خفض أسعار الفائدة يتحول إلى حالة تأهب قصوى

من المتوقع حدوث تحولات دقيقة ولكنها جوهرية في سوق العملات الأجنبية العالمي مع تعديل البنوك المركزية، وخاصة مجلس الاحتياطي الفيدرالي الأمريكي، لسياساتها النقدية خلال الربع الثاني من عام 2024. فتتوقع الأسواق حالياً أن يبدأ مجلس الاحتياطي الفيدرالي بخفض أسعار الفائدة في يونيو أو يوليو … مما يوحي بأن ديناميكية التحول التنافسي ستظل المحرك الأساسي لتحركات أسعار العملات الأجنبية في الربع الثاني.

توفر هذه البيئة المتغيرة فرصاً استثمارية محتملة للمتداولين النشطين في سوق العملات الأجنبية، ولا سيما فيما يتعلق بالعملات عالية المخاطر وعملات الأسواق الناشئة، والتي من المرجح أن تستفيد من ضعف الدولار الأمريكي.

كما تم تسليط الضوء على الين الياباني باعتباره عملة ذات إمكانية تحقيق مكاسب نتيجة لخطر تصفية الرهانات المقترضة في أعقاب تحول جذري محتمل من قبل بنك اليابان بعيداً عن سياسة أسعار الفائدة السلبية.

النظرة المستقبلية: التنويع الاستراتيجي وإدارة المخاطر

مع انطلاق الربع الثاني من عام 2024، بات من الضروري اتباع نهج استثماري متوازن ومتنوع استراتيجياً. وفي ظل عام مليء بالانتخابات المهمة، يؤكد جاكوبسن أن الأمر لا يقتصر على “مواكبة السوق” بل يتطلب فهماً عميقاً للعوامل التي تؤثر على معنويات المستثمرين. تهدف استراتيجية ساكسو بنك، من خلال التركيز المتزايد على الدخل الثابت والسلع إلى جانب تعديلات مدروسة على توزيع الأسهم عبر المناطق الجغرافية، إلى التصدي للتقلبات المحتملة واغتنام فرص لتحقيق النمو في آن واحد.